瀏覽次

瀏覽次

2017年業績回顧

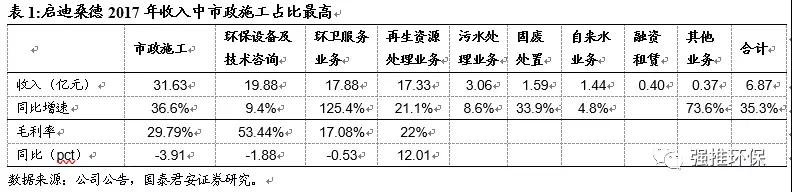

啟迪桑德2017年公司實現營業收入93.58億元,同比增長35%,歸屬母公司凈利潤12.51億元,同比增長16%,扣除非經常性損益的歸屬凈利潤11.85億元,同比增長12%,綜合毛利率30.95%,同比下降1.93pct,基本每股收益1.27元。

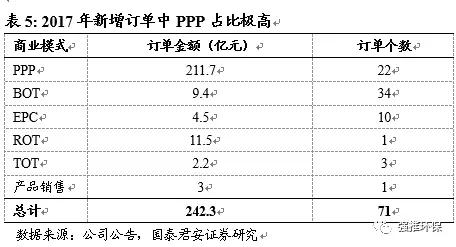

2017年公司新增訂單242.3億元,按照商業模式分類,PPP類訂單占比87%。按照業務內容分類靜脈產業園、水環境治理與污水&供水類項目占比較高,將成為公司新的業績增長點。環衛業務繼續維持高速增長,將顯著帶動施工、設備與運營板塊業績成長。

預計2018年-2020年凈利潤分別為15.72億元、16.96億元與18.68億元,對應EPS分別為1.54元、1.66元和1.83元,參考同類上市公司估值水平,給25倍(2018E),目標價為38.5元/股。維持增持評級。

年報點評

1. 綜合固廢處置平臺,各板塊穩健成長

1.1.市政施工板塊:垃圾焚燒占比下降,PPP接力為新增長點

市政施工板塊2017年收入31.63億元,同比增長37%,占公司收入1/3,依舊是業績體量最大的板塊,該板塊毛利率29.79%,同比下降3.91pct,主要受制于新增PPP項目占比顯著增加(下文測算已達到近50%)施工處于前期土建階段,利潤率較低。

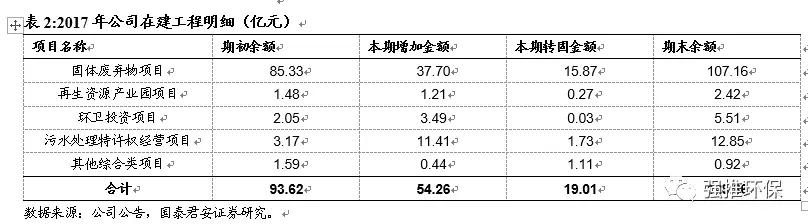

鑒于市政施工板塊主要由公司的PPP與BOT業務構成,因此細節拆分可參考2017年在建工程情況(如表2所示)。我們測算,市政施工收入中,污水處理約確認11.41億元、環衛確認3.49億元、生活垃圾焚燒+填埋施工約16.73億元(另有設備投資約20.97億元)。

由此可見,垃圾焚燒類項目在市政施工中的占比已經顯著降低至53%,而新增的環衛板塊、污水處理PPP板塊已經迅速迎頭趕上。2017年公司新增訂單約242.3億元(僅公告與招投標網站統計,未包括框架協議),其中PPP類訂單占比達到87%(詳見下文表5),未來水務與水環境類PPP,將接力垃圾焚燒,成為公司業績新的增長點。

1.2.垃圾焚燒板塊加速進入運營階段

固廢處置板塊2017年營收1.59億元,同比增加33.9%,這一板塊主要來自垃圾焚燒與垃圾填埋項目的運營收入。鑒于2017Q4單季公司無形資產增加21.16億元,預計新項目集中于年底投產,當年業績貢獻較少。目前已投產項目8個。伴隨①已投產垃圾焚燒項目2018年全年運行,②新增項目加速投產,這一板塊2018年將迎來快速增長期。且隨著項目爬坡期結束利潤率有望提升。

1.3.環衛板塊維持快速成長

環衛板塊作為公司目前的重要戰略性板塊,2017年,公司新增互聯網環衛業務運營服務合同235份,年度合同額合計約10.31億元,項目運營期內合同額累計為123.16億元。回顧公司過去三年環衛業務拓展進度,公司仍處于快速拓展階段。

環衛板塊對于公司業績的帶動主要包括三方面:

? 環衛PPP項目施工:2017年環衛PPP項目施工拉動收入規模約為3.49億元。

? 環衛PPP項目車輛采購:環衛PPP項目的車輛采購,一般來自公司旗下自主設備平臺湖北合加,2017年湖北合加收入8.02億元,凈利潤0.64億元,其中約50%為環衛車輛的銷售。

? 環衛服務運營:2017年公司環衛運營收入17.88億元,同比增加125.4%,毛利率17.08%,同比回落0.53pct。

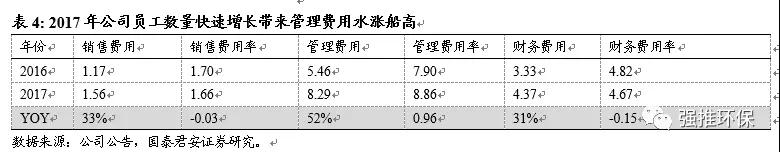

2.人員增加增加管理費用,基金回款不及時增加財務成本

銷售費用為1.56億元,同比增長33%,銷售費用率為1.66%,同比下降0.03pct,表現較為穩健;

管理費用為8.29億元,同比增長52%,管理費用率為8.86%,同比增長0.96pc,管理費用的顯著增加主要由于環衛業務帶來員工的快速擴張,從而人力成本水漲船高。截至2017年底公司員工71868人,同比增加82%。鑒于環衛板塊仍處于快速擴張期,管理費用增長趨勢短期仍在延續;

財務費用為4.37億元,同比增長31%,財務費用率為4.67%,同比下降0.15pct。盡管財務費用率同比小幅改善,但考慮到公司2017/8/16完成了非公開發行,募資凈額45.53億元。公司財務壓力并沒有顯著降低,主要由于①再生資源業務的基金補貼撥付周期不確定,2017年底公司應收賬款38.60億元,其中補貼基金達到19.93億元,大規模再生資源占款是公司目前資金壓力的重要組成部分。②公司大量BOT與PPP項目仍處于建設期,資金消耗較快。

3.2018年業績潛力:PPP施工&環衛業務

公司目前高度重視在業績持續增長的同時,配置運營性資產。2017年公司運營性收入占比總收入的近50%,我們預計2018年,PPP施工與環衛運營,將分別成為工程與運營板塊的主要業績來源。

2017年公司新增訂單242.3億元,按照商業模式分類,PPP類訂單占比87%。按照業務內容分類靜脈產業園、水環境治理與污水&供水類項目占比較高,將成為公司新的業績增長點。

4.盈利預測與投資建議

綜合考慮公司目前在手訂單情況與新訂單的合理拓展預期,由于PPP行業規范過程中,企業業績兌現進度有所放慢,預計2018年-2020年凈利潤分別為15.72億元、16.96億元與18.68億元,對應EPS分別為1.54元、1.66元和1.83元,參考同類上市公司估值水平,給25倍(2018E),目標價為38.5元/股。維持增持評級。

5.風險提示

PPP行業規范化過程中,項目進展或有不確定性。

公司垃圾焚燒項目投運前期由于負荷率較低,或拖累毛利率偏低。且后續垃圾焚燒項目投產進度具有一定不確定性。